コンテンツ

1.不動産相続の流れと必要な手続き

相続が発生したら、以下の流れに沿って期限までに必要な手続きを行います。

また、手続きは多くの段階を専門家(弁護士・司法書士・税理士)に依頼可能です。

【相続発生からの流れと必要な手続き・任せられる専門家・手続き期限 一覧】

|

相続発生からの流れと必要な手続き |

任せられる専門家 |

手続き期限 |

|---|---|---|

|

1 遺言書の確認・遺言書の検認 |

― |

できるだけ速やかに |

|

2 法定相続人の確定 |

|

|

|

3 相続遺産調査 |

||

|

4 遺産分割協議 |

|

|

|

5 限定承認・相続放棄の申述 |

|

3ヵ月以内 |

|

6 準確定申告(被相続人の所得税) |

|

4ヵ月以内 |

|

7 遺産分割協議書の作成 |

|

10ヵ月以内 |

|

8 相続税申告 |

|

|

|

9 遺留分侵害額請求 |

|

1年以内 |

|

10 相続登記(不動産のみ)手続き |

|

3年以内 |

なかでも司法書士は、相続人間で揉め事がないのであれば、不動産相続では強い味方です。幅広い分野をカバーしているうえ、弁護士よりも依頼費用が安価に済むことが多くなっています。

弁護士は、特に「相続で揉めている時」に依頼するべき専門家です。

税理士は、税金面でのサポートが必要な時に依頼するとよいでしょう。

1-1.「できるだけ速やかに行っておくこと」

1.遺言書の確認・検認

遺言書があれば、相続は原則その内容に沿って行われることになります。

遺言書があるかないかによってその後の手続きが異なって来るので、確認は一番初めに行いましょう。

遺言書には「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3種類があり、このうち公正証書遺言を除く2つについては、家庭裁判所で検認が必要です。

検認をせずに遺言書を開封すると、5万円以下の過料が課されることがあります。

2.法定相続人の確認 (弁護士、司法書士等に依頼可能)

遺言書がなかった場合、被相続人が誕生してから死亡するまでの戸籍謄本を取得して親族関係にある人を全て洗い出すことにより、法定相続人を調査します。

こちらは弁護士・司法書士に依頼することが多いですが、税金面でサポートが受けたい場合は税理士にも依頼可能です。

3.相続財産調査(弁護士、司法書士等に依頼可能)

法定相続人の確認と併せて、被相続人の財産を調査します。

預貯金や不動産、有価証券等のプラスの財産に加え、住宅ローンなどの借金、未払いの税金なども全てを調べ上げます。

なお、相続財産に不動産があるかないかについては、市区町村から届く固定資産税の納税通知書を見ることで確かめられます。

依頼できる専門家については、法定相続人の確認と同じです。

4.遺産分割協議(もめている場合、弁護士に依頼できる)

遺言書があれば原則その内容に従いますが、ない場合には相続人全員で遺産の分割方法を話し合う、遺産分割協議を行います。

この時、相続人間で揉め事が起きているような場合には、弁護士に間に立ってもらうことが出来ます。相続人の代理となってもらうことも可能です。

1-2.「3ヵ月以内にする手続き」

5.限定承認、相続放棄の手続き(主に弁護士に依頼可能)

被相続人に借金などの負債が多い場合は、限定承認・相続放棄などの申述をすることになります。

これの申し立ては弁護士のみが代行することが出来ます。

書類作成のみなら司法書士にも可能です。また、どちらの方が税金面で得が大きいかといったことを聞きたい場合には、税理士にアドバイスをもらうことも出来ます。

1-3.「4ヵ月以内にする手続き」

6.準確定申告(税理士に依頼可能)

被相続人が個人事業主などで確定申告を必要とする所得があった場合、相続人が代わりにこれを行います。

また、限定承認の譲渡所得税があった場合にも必要になります。

こちらは税理士のみに依頼可能です。

1-4.「10ヵ月以内にする手続き」

7.遺産分割協議書の作成(弁護士、司法書士等に依頼可能)

複数の相続人がいる場合に発生する手続きです。

遺産分割協議で決まった内容に従い、遺産分割協議書を作成します。

弁護士・司法書士に依頼することが多いですが、税理士でも対応してくれることがあります。

8.相続税申告(税理士に依頼可能)

相続財産の額が基礎控除を上回った場合のみ発生する手続きです。

相続税の申告・納付期限は相続開始を知った翌日から10ヵ月以内です。もし遅れたり、納税額が足りなければ、延滞税や加算税が課されます。

こちらは税理士のみに依頼可能です。

1-5.「1年以内にする手続き」

9.遺留分侵害額請求(弁護士に依頼可能)

遺留分とは、相続人の財産から遺留分権利者(配偶者・子供・直系尊属)が法律で取得を保証されている最低限の取り分のことを指します。

これはごく限られたケースでのみ必要になる手続きで、自分以外の相続人が、遺言や生前贈与によって自分の遺留分を侵害する額の遺産を得た場合、遺留分権利者が遺留分にあたる金額をその相手に請求することが出来るというものです。

こちらは弁護士のみに依頼可能です。

1-6.「3年以内にする手続き」

10.相続登記(司法書士に依頼可能)

相続遺産の中に不動産が含まれていた場合に必要な相続登記(名義変更)は、2024年4月1日を目処に義務化されます。

またこれが終わらないと、物件の売却はできません。

こちらは、司法書士にのみ依頼可能です。

期限は遺産分割協議が成立した日から3年以内です。

2.不動産の相続手続きに必要な書類と入手できる場所

不動産の相続手続きには大きく分けて、「登記手続き」と「相続税申告手続き」があります。

2-1.登記手続き

登記手続きに必要な主要書類と、取得できる場所は以下の通りです。

【登記手続きに必要な主要書類と取得できる場所 一覧】

|

登記手続きに必要な主要書類 |

取得できる場所 |

|---|---|

|

●被相続人の出生から死亡までの全ての戸籍謄本 |

本籍地の市役所 |

|

●相続人全員の戸籍謄本 |

|

|

●被相続人の住民票除票 |

各居住地の市役所 |

|

●相続人全員の印鑑証明書 |

|

|

●不動産を相続する相続人の住民票 |

|

|

●固定資産評価証明書 |

相続する不動産の所在地の市役所 |

|

●登記申請書 |

自分で作成(申請書様式:法務局) |

|

●遺産分割協議書 |

作成の必要あり |

※これらの必要書類は、遺言書による相続か、遺産分割協議による相続かなどによって異なります。

2-2.相続税申告手続き

相続税申告に必要な主要書類と、取得できる場所は以下の通りです。

【相続税申告手続きに必要な主要書類と取得できる場所 一覧】

|

|

相続税申告手続きに必要な主要書類 |

取得できる場所 |

|---|---|---|

|

被相続人・法定相続人に |

●被相続人の出生から死亡までの全ての戸籍謄本 |

本籍地の市役所 |

|

●相続人全員の戸籍謄本 |

||

|

●被相続人の住民票の除票 |

各居住地の市役所 |

|

|

●相続人全員の住民票 |

||

|

●相続人全員の印鑑証明書 |

||

|

●法定相続情報一覧図 |

法務局 |

|

|

遺産分割の内容に関わるもの |

●印鑑登録証明書 |

居住地の市役所 |

|

●遺産分割協議書の写し |

相続人が作成 |

|

|

●遺言書の写し |

自宅所有 |

|

|

不動産に関わるもの |

●固定資産税評価証明書 |

市役所もしくは都税事務所 |

|

●登記事項証明書 |

法務局 |

|

|

●公図・地積測量図 |

||

|

●住宅地図 |

民間の地図プリントサービスを使用 |

|

|

+税務署でもらう相続税の申告書 |

||

※相続税の申告手続きは、相続財産が基礎控除額を超える場合にのみ必要になります。

※その他、預貯金、有価証券、債務関連、葬儀費用、事業用財産、生命保険金等、それぞれに必要な書類が追加であります。

相続税申告手続きは、8割以上の人が税理士に依頼していると言われています。

煩雑で難関な手続きになりますので、自信がないという方は依頼してみても良いかもしれません。報酬の目安は、遺産総額の0.5~1.0%です。

3.不動産相続手続きにかかる主な税金・費用と相続で使える控除

3-1.不動産相続手続きにかかる主な税金・費用

【不動産相続手続きにかかる主な税金・費用 一覧】

|

|

概要 |

負担額の目安 |

|---|---|---|

|

●登録免許税 |

相続登記(不動産の名義変更)にかかる税金 |

固定資産税評価額×0.4% |

|

●必要書類の取得費用 |

主に登記手続きに必要な書類を取得するための費用 |

「2-1.登記手続き」の項目全てで最低3,000円程度~ |

|

●司法書士手数料 |

登記手続きを司法書士に依頼した場合の手数料 |

大体5~10万円 |

|

●相続税 |

財産が基礎控除を超える場合にのみかかる |

財産の総額が、基礎控除=3,000万円+(600万円×法定相続人の数)を超えなければかからない |

特に必要書類に関しては遺言書の有無や相続人の数によって異なってきますので、一概には言えません。3,000円程度が最低額だと考えておきましょう。

3-2.相続で使える控除

【不動産相続手続きにかかる主な税金・費用 一覧】

|

|

概要 |

控除額目安 |

|---|---|---|

|

●基礎控除 |

遺産の総額から無条件で差し引ける一定の非課税枠 |

3,000万円+(600万円×法定相続人の数)分が遺産総額から控除できる 参照:国税庁「相続税の計算」 |

|

●小規模宅地等の特例 |

被相続人もしくは被相続人と生計を共にする親族の、居住・事業用に供されていた土地について、条件を満たすことで評価額より一定の割合を減額する制度 |

例えば、自宅として利用していた土地であれば、330㎡までの評価額が8割減額される 参照:国税庁「小規模宅地等の特例」 |

|

●配偶者控除 |

配偶者が取得した相続遺産額のうち、1億6,000万円もしくは法定相続分に相当する額のより大きい金額までを非課税とする制度 |

配偶者の法定相続分は遺産総額の1/2なので、それと1億6,000万円のうち、より大きい金額まで非課税になる 参照:国税庁「配偶者の税額の軽減」 |

|

●贈与税の基礎控除 |

暦年贈与の場合、年110万円までは贈与税が非課税になる |

年110万円を超えないように贈与することで遺産総額を減らし、相続税対策をすることが出来る 参照:国税庁「贈与財産の加算と税額控除(暦年課税)」 |

|

●未成年控除 |

法定相続人が満18歳未満だった場合に、いくつかの条件を満たすことで、相続税から一定額が控除される |

満18歳になるまでの年数1年につき10万円 参照:国税庁「未成年者の税額控除」 |

|

●障碍者控除 |

相続人が85歳未満で、障害を持っていた場合に、いくつかの条件を満たすことで、相続税から一定額が控除される |

該当者が満85歳になるまでの年数1年につき10万円 参照:国税庁「障碍者の税額控除」 |

|

●相次相続控除 |

相続開始から10年以内に新たな相続が発生した場合、2度目の相続でかかる相続税額から一定額が控除される |

前回の相続において課税された相続税額のうち、1年につき10%の割合で減額した額が、今回の相続でかかる相続税額から控除される 参照:国税庁「相次相続控除」 |

控除は複雑で、自分がそれに該当するのかどうかということは、ご自身では判断がつかないことも多いです。税理士に依頼する方が確実でしょう。

4.岡山県における「相続」の概況

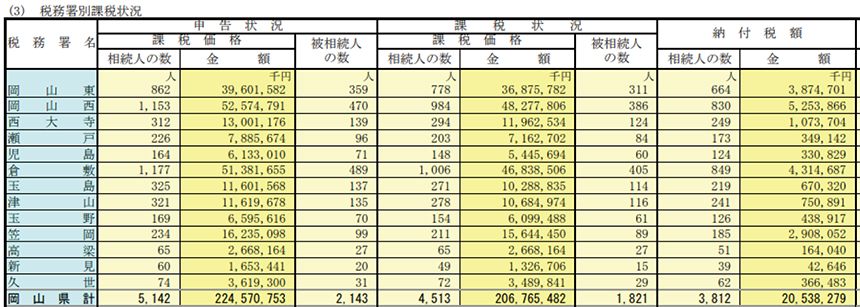

広島国税局の統計情報によれば、令和3年度の岡山県の相続税課税対象財産の総額は約2,067億円となりました。全体の相続税申告者5,142人のうち、3,812人が相続税約205億円を実際に納税しました。これは、申告者の約74.1%が納税したことを示しています。

また令和3年度の岡山県では被相続人2,143人に対して5,142人の相続人がおり、1つの相続案件につき平均約2.39人の相続人がいることがわかります。

5年前の平成29年度のデータと比較すると、当時は1つの相続案件に対して平均約2.46人の相続人がいましたので、相続人の数は減少傾向です。

岡山県内での詳しい内訳を見ると、岡山市と倉敷市のエリアが相続人の数や相続税の納付額が多く、岡山県全体の半数以上を占めました。

【図 令和3年分 岡山県内 税務署別課税状況】

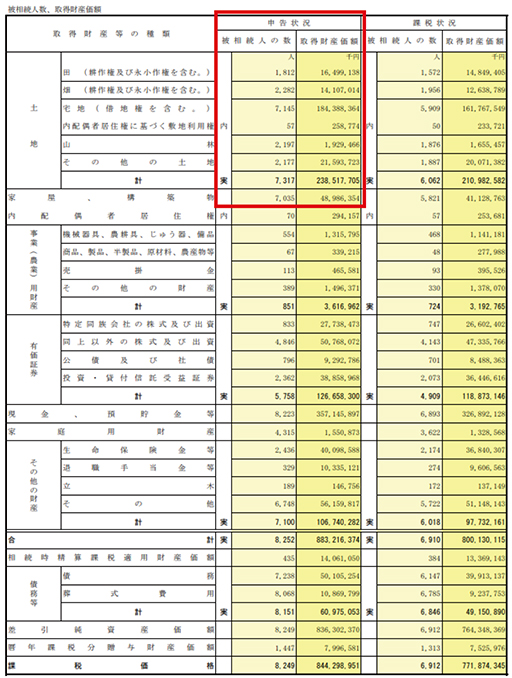

またさらに、以下に掲載の「中国地方5県(鳥取県・島根県・岡山県・広島県・山口県)における取得財産の種類別申告・課税状況」図を確認すると、相続財産の種類別取得財産価格(申告ベース)で、不動産(土地+家屋・構築物)は約2,874億円です。

相続取得財産の総額が約8,832億円であることを考えると不動産は約32%を占め、中国地方5県での相続財産の約1/3が不動産に関連していることが伺えます。

不動産の詳しい内訳を見ると土地が約2,385億円、家屋が約489億円となっており、不動産のなかでも土地が大半を占めています。

【図 中国地方5県における、取得財産の種類に対する申告・課税の状況】

5.相続した不動産を売却する流れと必要書類

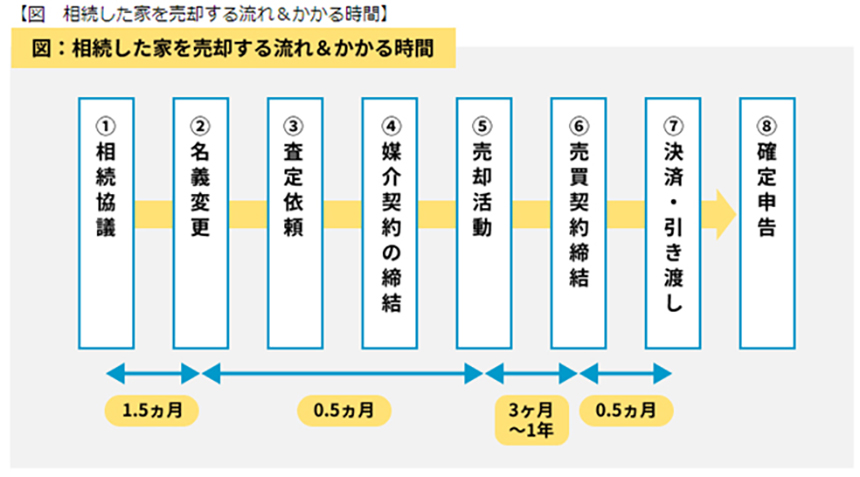

4-1.相続した不動産を売却する流れ

相続した不動産を売却する流れは以下の通りです。

【図 相続した家を売却する流れ&かかる時間】

1.「相続協議」

ケースによってかかる時間が大きく異なります。

相続人間で揉め事が起これば、何年も話し合いが続くケースも少なくありません。

2.「相続登記(不動産の名義変更)」

役所に行って必要書類を提出します。2カ月くらいかかります。

自分ですることも出来ますが、司法書士に依頼すると手間なく済みます。

3.「査定依頼~媒介契約の締結~売却活動開始」

不動産会社を探し、査定してもらってから、実際に売りに出すまでにかかる期間は、人によりますが大体半月程度のことが多いです。

4.「売買契約締結」

売りに出して買い手が見つかるまでの期間は、価格・条件によりますがおおむね3ヶ月~1年程度です。

5.「決済・引き渡し」

家の中にある家財の整理等を行い、引き渡します。半月程度かかります。

6.「確定申告」

売却の翌年に行います。

4-2.相続した不動産の売却に必要な書類

相続した家を売却するために必要な書類には、大きく「相続登記(名義変更)の必要書類」と「売却の必要書類」があります。

・相続登記(名義変更)の必要書類

「2.不動産の相続手続きに必要な書類と入手できる場所」をご覧ください

・売却の必要書類

ケースによって多少異なるところはありますが、主要なものは以下の通りです。

【表 物件売却時に必要な主要書類と取得できる場所 一覧】

|

物件売却時に必要な主要書類 |

取得できる場所 |

|---|---|

|

●印鑑証明書 |

各市区町村の市役所の窓口など |

|

●土地・建物登記済証もしくは登記識別情報 |

土地・建物登記済証は個人所有 |

|

●土地測量図・境界確認書 |

土地測量図は法務局で入手可能 |

|

●固定資産税納税・都市計画税納税通知書もしくは固定資産税評価証明書 |

通知書は個人所有 |

|

●建築確認済証・検査済証(戸建てのみ) |

個人所有 |

|

●物件状況報告書(戸建てのみ) |

ひな形を用いて作成 |

|

●マンション管理規約の書類(マンションのみ) |

マンションの管理組合・管理会社に依頼 |

|

●マンションの維持費関連書類(マンションのみ) |

|

|

●重要事項調査報告書(マンションのみ) |

不動産会社に発行依頼 |

|

●間取り図 |

個人所有 |

|

●本人確認書類(健康保険証、運転免許証、マイナンバーカードなど) |

|

|

●実印 |

なお、引き渡し時には加えて以下が必要です

【表 引き渡し時に必要な書類と取得できる場所】

|

引き渡し時に必要な書類 |

取得できる場所 |

|---|---|

|

●印鑑証明書 |

各市区町村の市役所の窓口など |

|

●抵当権など抹消書類 |

法務局に相談 |

|

●預金通帳 |

個人所有 |

|

●実印 |

6.不動産売却でかかる税金

不動産売却時にかかる税金は以下の通りです。

【表 不動産売却でかかる税金の概要と税額の目安 一覧】

|

|

概要 |

税額の目安 |

|---|---|---|

|

●印紙税 |

契約金額によって左右される |

最低基準は契約金額10万円超え50万円以下で200円、最高基準は契約金額50億円超えで48万円 参照:国税庁「不動産売買契約書の印紙税の軽減措置」 |

|

●登録免許税 |

住宅ローンの抵当権が残っている場合か、所有権移転登記費用を売主が負担・折半する場合にかかる税金 |

抵当権を抹消するための登録免許税は不動産1個に対し1,000円 |

|

●消費税 |

個人が個人に売却した場合、仲介手数料など不動産取引にまつわるサービスに対してかかる |

仲介手数料は、物件の売買価格×指定の料率(3~5%)+消費税 |

|

●譲渡所得税・復興所得税・住民税 |

不動産を売って利益が出た場合にかかる |

まず譲渡所得を計算してから、指定の税率を掛ける。譲渡した年の1月1日現在の所有期間が5年以下か、5年を超えているかで税率が異なり、5年を超えている方が税金は安くなる。 |

7.岡山県で相続した不動産をスムーズに売却するためのコツ

岡山県で、相続した不動産をスムーズに売却するためのコツは以下の通りです。

- 不動産会社の売却実績や得意な物件を理解する

- 相談しやすい担当者がいる不動産会社を選ぶ

- 弁護士や税理士など相続の専門家と連携している不動産会社を選ぶ

1.不動産会社の売却実績や得意な物件を理解する

不動産会社の業務には売却や賃貸、管理といった様々な業務があります。

相続不動産の売却を希望する場合、売却を主に手掛ける不動産会社を選ぶことが大切です。

売却実績が豊富な不動産会社には専門知識やノウハウがあり、円滑に不動産を売却できる可能性が高いです。

さらに、不動産会社が得意とする物件種別にも注意する必要があります。

不動産会社には「一戸建ての売却が得意」や「マンションの売却実績が豊富」といった得意分野があり、売却希望の物件と会社の得意分野を一致させることで、スムーズな売却が期待できます。

例えば、岡山市の「ウェーブハウス」は中古マンションの売買を得意としており、取扱件数は2年連続で岡山市第1位を誇ります(東京商工リサーチ調べ:2021年9月実施)。

実績や得意分野は、不動産会社のウェブサイトや営業担当者に直接問い合わせて確認するとよいでしょう。

2.相談しやすい担当者がいる不動産会社を選ぶ

不動産を売却したい場合、不動産会社との相性はとても大切です。

不動産売却は長期間の関係性が求められるため、担当者との相性や信頼関係は売却活動の成功に大きく関わります。

例えば、売り主の事情や要望を理解するために、丁寧にヒアリングをしてくれる担当者だと安心して依頼できるでしょう。

一方で、初めての相談で過度に契約を促す態度の担当者には注意が必要です。契約したいあまり、事情や要望を深く理解していない可能性があります。

実績や規模も大切ですが、担当者との相性や信頼関係を重視するとよいでしょう。

また、契約する前でしたら、複数の不動産会社に相談できますので、最適なパートナーを見つけるための時間と比較を惜しまないことが大切です。

3. 弁護士や税理士など相続の専門家と連携している不動産会社を選ぶ

相続した不動産の売却には様々な手続きや書類作成が必要となり、専門家に依頼することでスムーズに相続を終えることができます。

しかし、不動産会社と専門家をそれぞれ探すとなると、手間や労力がかかるだけでなく、専門家が不動産の相続手続きに詳しくない可能性もあります。

そのため、弁護士や税理士、司法書士などの専門家と連携している不動産会社を選ぶことが大切です。

連携している不動産会社を利用すれば、各種手続きや問題解決がワンストップで可能となり、安心して相続不動産の売却と手続きを進めることができます。

例えば、岡山市にある「ウェーブハウス」や「キータウン」、倉敷市にある「倉敷中央不動産」は税理士などの専門家と連携して、不動産売却はもちろん、相続に関わる様々な問題に対応しています。

8.岡山県の相続不動産の売却相場解説

(2023年7月更新)岡山県における相続不動産の売却相場は以下の通りです。

【(2023年7月更新)岡山県における相続不動産の売却相場】

|

中古一戸建て |

|

|---|---|

|

中古マンション |

|

|

土地 |

|

詳しくは、以下の記事をご覧ください。

9.岡山県で相続した不動産(実家・空き家)活用方法一覧

相続した不動産は、売却以外にも以下のような活用方法があります。

〈相続した不動産(実家・空き家)活用方法一覧〉

- アパート経営をする

- 戸建てのまま賃貸経営する

- 駐車場経営をする

- 太陽光発電を設置する

- サービス付き高齢者住宅を経営する

詳しくは、以下の記事をご覧ください。

10. 岡山県の不動産相続事例

別記事で、以下の内容による岡山県の不動産相続事例を3つご覧いただけます。

- 総社市にお住まいのF様が「相続対策として、一戸建てを売却してリースバックで住み続けることにした事例」

- 早島町にお住まいのT様が「相続人に認知症の母親がいたので、成年後見制度を使って実家を売却した事例」

- 岡山市にお住まいのH様が「父親が相続登記していなかったことで、実家の売却に時間がかかった事例」

詳しくは、以下の記事をご参照ください。

11. 岡山県で相続時におすすめの不動産屋さん10選

岡山県で、相続時におすすめの不動産屋さんは、以下の通りです。

- 株式会社ウェーブハウス

(不動産売買や賃貸、リフォームなど総合的不動産サービスを展開し、なかでも中古マンションの取扱実績が豊富) - 株式会社豊作家

(古民家売却や活用法に精通し、築古物件の取り扱いを得意としている) - 株式会社キータウン

(CPM®〈米国不動産経営管理士〉の有資格者がいる新進気鋭の不動産会社) - 株式会社リアレスト

(相続やお金の問題をサポートし、相続セミナーや無料相談会を開催) - 有限会社エステート大福

(売却物件をより魅力的にする「ホームステージング」を得意とする) - 株式会社エステート・サカイ

(商店街の中に店舗を構える地域に根づいた不動産会社) - 西日本開発株式会社

(相続支援コンサルタントが相続に関する悩みや問題をサポート) - 株式会社倉敷中央不動産

(税理士などの相続の専門家と連携し、不動産相続の問題をワンストップで解決) - 有限会社駅前不動産センター

(相続士や終活士が窓口となって、多岐に渡る不動産相続の相談を受付中) - はぐみ不動産合同会社

(相続した不動産の売却や管理、活用法、リフォームなど様々な悩みに対応)

詳しくは、以下をご覧ください。

12. 岡山県で相続の相談・必要書類を入手できる会社・機関の一覧

12-1.岡山県で相続の相談が出来る会社

岡山県で、相続の相談が出来る代表的な会社は以下の通りです。

・岡山相続遺言相談プラザ

岡山相続遺言相談プラザは相続や遺言に関する専門の相談窓口として、一休法務事務所を主体に運営されています。

司法書士と行政書士が在籍しており、相談や遺言に関する相談を初回無料で受け付けています。

(事務所名:一休法務事務所)

〒700-0971 岡山県岡山市北区野田3-1-1 東光野田ビル3F

電話:0120-193-552

営業時間:9:00~18:00

定休日:土曜日・日曜日・祝日

HP:https://okayama-sozoku.com/

・岡山・倉敷相続サポートセンター

岡山・倉敷相続サポートセンターは岡山市と倉敷市を中心に、税理士法人さくら総合会計と竹村高志行政書士事務所が共同で運営する相続関連の相談窓口です。

相続手続きや相続税の悩みを税理士や行政書士に相談できます。初回相談は無料なので、安心して利用可能です。

(事務所名:税理士法人さくら総合会計、竹村高志行政書士事務所)

〒700-0977 岡山県岡山市北区問屋町13-103

電話:0120-931-172

営業時間:8:30~17:30

定休日:土曜日・日曜日・祝日

HP:https://okayama-souzoku.com/

・倉敷・岡山相続遺言相談室

倉敷・岡山相続遺言相談室は、司法書士と行政書士の3つの事務所が運営する相続や遺言についての相談窓口です。

相続の基本的な流れや遺言書の作成方法、さらに相続トラブルに関することまで、初回無料で相談することができます。

事前予約をすれば土曜日にも相談できるので、利便性が高いです。

(事務所名:司法書士法人永田事務所、行政書士永田妙子事務所、行政書士是友陽介事務所)

〒710-0824 岡山県倉敷市白楽町249-5 倉敷商工会館4F

電話:086-424-8511

営業時間:9:00~18:00(土曜 / 9:00~12:00〈予約制〉)

定休日:日曜日・祝日

HP:https://nagata-souzoku.jp/

岡山県で相続の相談が出来る公的機関・準公的機関

企業が運営する相談窓口のほかに、公的機関・準公的機関の相談窓口もあります。

・【無料相談】岡山司法書士会 相談センター

岡山司法書士会は相続についての無料相談会を実施しています。

電話相談や面談相談など県内各地で開催していますので、詳しくは下記サイトをご覧ください。

〒700-0023 岡山県岡山市北区駅前町2-2-12

電話:086-226-0470(代表)

HP:https://www.okayama-shiho.com/soudan/

・【無料相談】岡山弁護士会 無料電話相談

岡山弁護士会では相続や遺言の悩みについて、弁護士に無料相談ができます。

電話相談は無料、面談相談は有料となっており、電話相談は毎週水曜日に開催されています。

〒700-0807 岡山県岡山市北区南方1-8-29

電話:086-234-5888(予約専用)

営業時間:9:00~16:30

定休日:土曜日・日曜日・祝日

HP:https://www.okaben.or.jp/

・【一部無料】法テラス岡山

法テラスは、国が設立した法的トラブル解決のための支援機関です。

無料法律相談を受けるためには、収入が一定額以下などの条件を満たす必要がありますので、電話や公式Webサイトで詳細をご確認ください。

〒700-0817 岡山県岡山市北区弓之町2-15 弓之町シティセンタービル2F

電話:0570-078374

営業時間:9:00~21:00(土曜 / 9:00~17:00)

定休日:日曜日・祝日

HP:https://www.houterasu.or.jp/chihoujimusho/okayama/index.html

12-2.岡山県で必要書類を入手できる公的機関・市役所

市役所で入手可能な書類について、売却時、登記手続き時、相続税申告時のそれぞれで必要な書類を分類しました。

【市役所で入手できる主要書類 売却時・登記手続き時・相続税申告時】

|

市役所で入手できる主要書類 |

売却時に必要 |

登記手続き時に必要 |

相続税申告時に必要 |

|---|---|---|---|

|

●戸籍謄本 |

× |

〇 |

〇 |

|

●住民票除票 |

× |

〇 |

〇 |

|

●印鑑証明書 |

〇 |

〇 |

〇 |

|

●印鑑登録証明書 |

× |

× |

〇 |

|

●住民票 |

〇 |

〇 |

〇 |

|

●固定資産税評価証明書 |

〇 |

〇 |

〇 |

|

●建築確認済証・検査済証 |

〇 |

× |

× |

【岡山市北区役所】

〒700-8544 岡山県岡山市北区大供1-1-1

電話:086-803-1000

【岡山市南区役所】

〒702-8544 岡山県岡山市南区浦安南町495-5

電話:086-803-1000

【倉敷市役所】

〒710-8565 岡山県倉敷市西中新田640

電話:086-426-3030

【総社市役所】

〒719-1192 岡山県総社市中央1-1-1

電話:0866-92-8200

・法務局

法務局で入手可能な書類について、売却時、登記手続き時、相続税申告時のそれぞれで必要な書類を分類しました。

【法務局で入手できる主要書類 売却時・登記手続き時・相続税申告時】

|

法務局で入手できる主要書類 |

売却時に必要 |

登記手続き時に必要 |

相続税申告時に必要 |

|---|---|---|---|

|

●登記事項証明書 |

× |

〇 |

〇 |

|

●法定相続情報一覧図 |

× |

× |

〇 |

|

●公図・地積測量図 |

△ |

× |

〇 |

|

●登記識別情報 |

〇 |

× |

× |

|

●土地測量図 |

〇 |

× |

× |

|

●抵当権など抹消書類 |

〇 |

× |

× |

【岡山地方法務局】

〒700-8616 岡山県岡山市北区南方1-3-58

電話:086-224-5656